Страхование ипотечного кредита: как правильно застраховаться

12.09.2017 5676 0Здравствуйте! В этой статье расскажем об ипотечном страховании.

Сегодня вы узнаете:

- Что такое и зачем нужно ипотечное страхование;

- Является ли его оформление обязанностью заемщика;

- Как оформить страхование ипотеки правильно.

Любой из нас мечтает о своем жилье. Но никто не может предугадать, что будет через 5 или 15 лет. Сегодня внесение платежей по ипотеке не вызывает проблем, а завтра ситуация может в корне измениться. Поэтому все стороны ипотечного договора стараются обезопасить себя. Ипотечное страхование – один из способов это сделать. Вот о нем и поговорим сегодня.

- Ипотечное страхование: толкование и сущность

- Обязательно ли ипотечное страхование

- Виды страхования

- 1. Страхование объекта недвижимости

- 2. Страхование жизни

- 3. Страхование титула

- Страхование ипотеки: поэтапное руководство

- Стоимость страхования: как формируется и отчего зависит

- Как можно сэкономить средства

- Компании, предлагающие ипотечное страхование

- Заключение

Ипотечное страхование: толкование и сущность

Когда мы покупаем недвижимость в ипотеку, это значит, что мы оказываемся включенными в длительный процесс, сопряженный с различными рисками. Сумма кредита будет выплачиваться несколько лет, причем порой не один десяток. Чтобы риски заемщика и кредитной организации понизить и было введено страхование.

Большинство людей считают, что такая страховка пользу несет только банку, но это не совсем так. Для нас, заемщиков определенные положительные моменты в этом есть. Мы ведь не застрахованы от болезней, потери работы, а все это неизбежно приводит к снижению платежеспособности.

Другое дело, что банковские сотрудники часто предлагают такие условия договора, которые более выгодны для них.

Также при заключении договора ипотечного страхования можно получить заем на условиях, которые более выгодны: банк отнесется к вам лояльнее, если вы выберете полный спектр услуг страхования.

Получается, что ипотечное страхование – это инструмент, который снижает риски заемщиков и кредиторов. В настоящее время эта процедура в обязательном порядке должна быть пройдена.

Практически ни один банк ипотеку вам не одобрит, если вы откажетесь оформлять полис.

Обязательно ли ипотечное страхование

В соответствии с законом, застраховать вы обязаны только сам предмет залога – то есть приобретаемое жилье. Все остальное страховать не обязательно. Принудить вас к оформлению банк не имеет права, а тем более отказать в кредитовании. Но это только в теории, на практике, если вы отказываетесь от комплексного страхования вам повысят % по кредиту.

Сначала может показаться, что это небольшая сумма, но в итоге она выльется в не в один десяток тысяч рублей. Поэтому согласитесь вы на такие условия или нет – решать вам.

Полис действует ровно тот срок, сколько должны продолжаться выплаты. Платеж совершается раз в 12 месяцев.

Виды страхования

Объект ипотечного договора – недвижимость. Она и является главной в процедуре страхования. Все другие виды носят вспомогательный характер и направлены на то, чтобы уменьшить дополнительные риски.

Но мы рассмотрим, какие вообще виды ипотечного страхования существуют.

1. Страхование объекта недвижимости

Этот вид страхования является обязательным. Квартиру страхуют от нанесения ущерба или уничтожения. Если наступил страховой случай, ипотечный кредит будет погашен страховщиком, он таким образом возместит ущерб.

Такими случаями могут быть:

- Возникновение пожара;

- Аварии инженерных сетей и коммуникаций;

- Катастрофы природного характера;

- Взрыв бытового газа и так далее.

Не признаются страховыми случаями ситуации, если жилью был нанесен ущерб:

- Радиацией;

- Военными действиями;

- Забастовками;

- Гражданской войной и ее последствиями;

- В результате уничтожения недвижимости по решению органов власти.

Если наступил страховой случай, вы должны обязательно поставить об этом в известность страховщика. А затем написать заявление в страховую компанию. Каждый такой случай требует проверки экспертами и документального подтверждения.

2. Страхование жизни

Если вы даете согласие на такой вид страхования, это на самом деле может помочь уберечь вашу семью от серьезных проблем. Если человек становится нетрудоспособным или уходит из жизни, банковская организация не сможет выселить наследников из квартиры. В этом случае все долговые обязательства будет погашать страховщик.

Страховка не будет иметь силы, если увечья человек нанес себе сам и умышленно, а смерть – следствие суицида. Также не учитываются травмы, которые были получены в состоянии алкогольного или наркотического опьянения.

3. Страхование титула

Призвано защитить прежде всего банковскую организацию. Такую страховку оформляют не всегда, только в тех ситуациях, когда кредитор, изучая документы на недвижимость, выявил дополнительные риски для себя.

Пример. Вы приобрели жилье на вторичном рынке. Через некоторое время выяснилось, что дочь продавца квартиры имеет право на эту недвижимость, но в тот день, когда сделка заключалась, она отсутствовала в городе. Судебные разбирательства по таким делам могут тянуться годами, но убытки, которые понес банк, все равно покроет страховщик.

Такой страховой договор заключают либо на 36 месяцев, либо на весь срок займа.

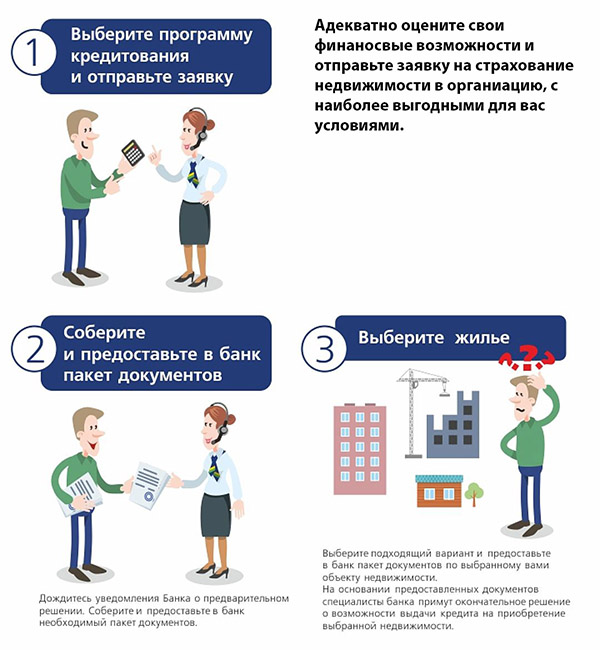

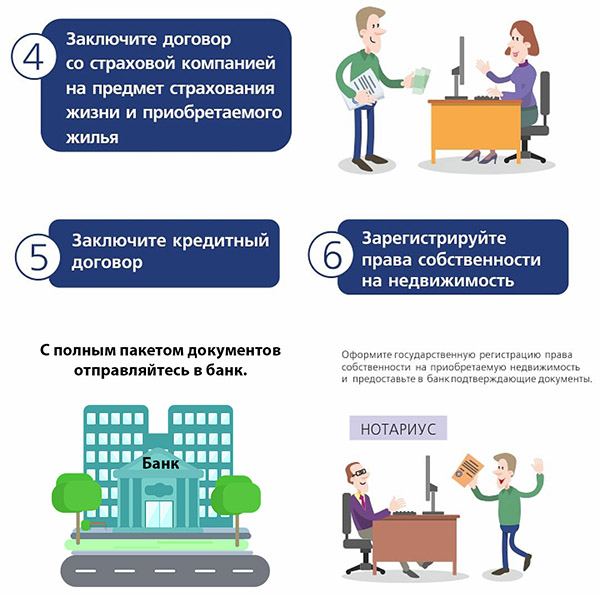

Страхование ипотеки: поэтапное руководство

Любое уважающее себя банковское учреждение сотрудничает с конкретными страховыми компаниями, к которым и обращаются затем заемщики.

Но вы должны помнить, что право выбора страховщика остается за вами. Вы можете отказаться от услуг страховщика, которого рекомендует банк и обратиться в другую компанию.

Также отметим, что в разных компаниях и тарифные ставки отличаются. Это могут быть и незначительные отличия, но постепенно вырастут в серьезные суммы.

Итак, что вы должны сделать, чтобы оформить страхование ипотечного жилья:

1. Ищем подходящего страховщика.

Здесь нужно действовать внимательно и осмотрительно. Ситуацию на рынке страхования лучше изучить заранее. Обязательно обращайте внимание на то, какие условия страхования действуют, как давно компания на рынке, насколько она надежна.

Лучше, если вы обратитесь за помощью к страховому брокеру, он подберет вариант, который будет для вас максимально выгоден.

2. Определяемся с видом страховки.

Несколько лет назад банковские организации требовали от своих клиентов, оформляющих ипотеку, осуществлять обязательно не только страхование квартиры, но и трудоспособность, а также жизнь. Затем эта практика была отменена на законодательном уровне, осталось только обязательное страхование самой недвижимости.

Все остальные виды страховок остаются на ваше усмотрение. Хотя, если говорить о практике, вы все равно будете испытывать давление со стороны сотрудников банковской организации. Самый худший вариант развития событий – вам просто повысят процентную ставку по займу.

Если вы видите, что это может произойти, лучше согласитесь на страхование.

3. Выявляем возможные риски.

Если у вас есть явные проблемы со здоровьем или хронически заболевания, то стоит застраховать здоровье и утрату трудоспособности. В таких ситуациях действительно высок риск, что вы не сможете в полном объеме выплатить кредит. А значит, стоит оформить комплексную страховку.

Учитывайте и экономические риски. Если у вас нет большой уверенности в своем работодателе, то стоит обезопасить себя от потери работы.

4. Собираем пакет документации.

Перечень документации является стандартным.

В него обычно включают:

- Ваш паспорт;

- Договор о купле/продаже недвижимости;

- Заявление, написанное вами;

- Медсправка (если такая необходимость есть);

- Свидетельство, подтверждающее право собственности на жилье.

Страховщик может запросить дополнительную документацию: информацию из БТИ, различные акты и выписки.

5. Ставим подпись в договоре.

Прежде чем вы поставите свою подпись, внимательно изучите все нюансы. Особое внимание уделите записям мелким шрифтом, а также различным примечаниям.

Стоимость страхования: как формируется и отчего зависит

Расчет стоимости пакета страхования будет производиться в процентном соотношении от суммы займа. В различных компаниях она отличается от 0,5 до 1,5% годовых. Если каждый риск будете страховать по отдельности, выйдет, безусловно, дороже.

Расчет тарифов ведется индивидуально для каждого страхователя.

Сейчас мы остановимся подробнее на тех факторах, которые вообще оказывают влияние на цену страховки:

1. Сумма займа.

Чем больше сумма займа, тем более высокая ставка будет установлена по страховому платежу. По мере того как вы будете выплачивать кредит, этот показатель будет снижаться.

2. Ваш пол, а также возраст.

Чем моложе человек, тем меньше стоимость страховки. А мужчины всегда платят за страховку больше, чем женщины. Это является самой обычной практикой.

3. Состояние вашего здоровья.

Если вы будете страховать свою жизнь, нужно предоставить медсправку. Если появится информация, что вы скрыли от страховой компании факт наличия у вас тяжелого заболевания, вам могут отказать в выплатах, если наступит страховой случай.

Также в анкете вы должны указать, есть ли у вас вредные привычки и какой образ жизни вы ведете. Часто фиксируется даже рост и вес клиента.

4. Вид недвижимости.

Страховая компания будет учитывать, в каком состоянии находится квартира, сколько в ней комнат, где она расположена географически, а также другие показатели объективного характера.

Как можно сэкономить средства

В продолжение нашего разговора расскажем, как можно сэкономить на ипотечном страховании. Дадим несколько актуальных рекомендаций.

Рекомендация 1. Приобретайте жилье в новостройках.

Так можно избежать страхования титула, так как оно актуально только для квартир на вторичном рынке. Если же вы покупаете квартиру в новом доме, правом собственности будете обладать только вы, больше претендентов не будет.

Рекомендация 2. Не используйте ненужные страховые услуги.

Обязательной является только страховая защита самой квартиры, от всего остального можно отказаться. При этом учитывайте, как ваш отказ повлияет на процентную ставку по кредиту.

Рекомендация 3. Принимайте участие в различных акциях.

Чтобы привлечь новых клиентов, страховщики часто проводят различные акции. Если отслеживать их внимательно, то ваша экономия может составить до 25%.

Если же вы сотрудничаете с компанией уже давно, то тоже можете получить скидку, как лояльный клиент.

Компании, предлагающие ипотечное страхование

Далее, приведем небольшой обзор компаний, которые предлагают услуги по ипотечному страхованию.

Альфа страхование

Компания предлагает комплексный пакет страхования и сотрудничает с 60 банковскими организациями в РФ. Что касается тарифов, то их расчет зависит от выбранной вами ипотечной программы.

Если у вас уже есть ипотечная страховка, то можно перейти к другому страховщику, чтобы получить более выгодные условия.

Росгосстрах

В данной страховой организации также предлагается комплексная программа страхования. Предлагаемые программы соответствуют требованиям большей части банковских организаций, если вы гасите кредит досрочно, то страховую премию за неистекший срок действия договора вам вернут.

Согаз

В этой компании страхование ипотеки одно из самых доступных. К примеру, тарифы по страхованию жизни и здоровья от 0,17%, титульное страхование от 0,08%.

ВТБ

Компания действует на рынке с начала двухтысячных годов. Занимает лидерские позиции в сфере ипотечного страхования. С этой компанией можно заключить договор комплексного страхования, который включает в себя страховые случаи от пожара до падения на вашу квартиру самолета.

Тарифы также рассчитываются в индивидуальном порядке.

Сбербанк

При обращении вы получаете серьезные преимущества:

- Страховой договор полностью прозрачен;

- Тариф фиксирован на уровне от 0,15% от стоимости недвижимости и страховые компании не смогут его поменять;

- Вас не заставят принудительно страховать жизнь и здоровье.

Экспертное видео об ипотечном страховании.

Заключение

Подводя итоги, хочется порекомендовать следующее: перед тем, как обратиться в страховую компанию и заключить договор, стоит проконсультироваться с опытными юристами, которые разъяснят все тонкости и неясности.

Кроме этого, напомним, что страхование ипотеки – обязательный процесс, но не всегда те условия, которые предлагает банковская организация, выгодны для вас. Старайтесь избегать ненужных финансовых трат и делайте выбор так, чтобы он был максимально удобен для вас.